/f/124222/1280x853/dea1334923/mataka-otec-dcera-stehovani.jpg)

Úrokové sazby hypoték rostou, má smysl vzít si teď úvěr na vlastní bydlení?

Zvažujete koupi nemovitosti na hypotéku nebo se zajímáte o situaci na hypotečním trhu? Pak vám jistě neuniklo, že úrokové sazby u hypoték v posledních měsících výrazně vzrostly. Co za růstem úrokových sazeb stojí a má teď vůbec cenu vzít si hypotéku na koupi nemovitosti? A jakou fixaci případně zvolit?

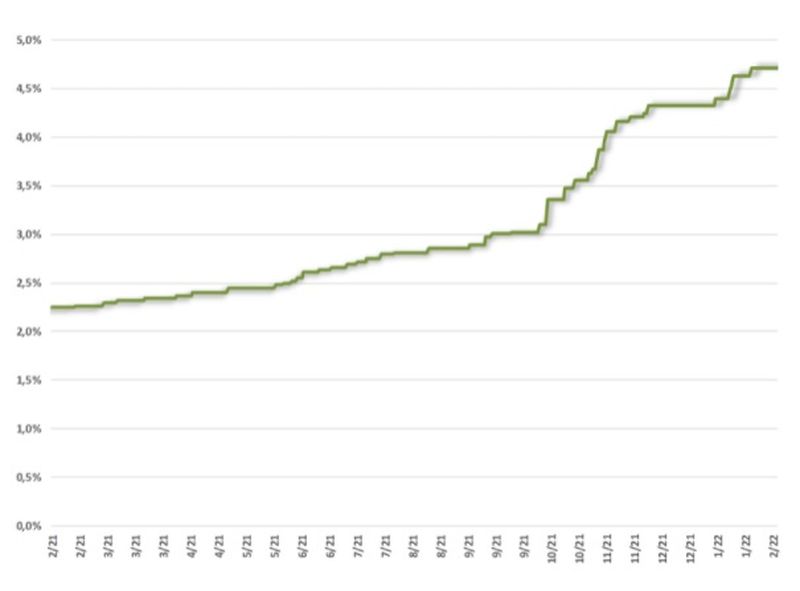

Poslední vývoj na trhu hypotečních úvěrů přidělává vrásky mnohým zájemcům o vlastní bydlení. V posledních letech jsme si zvykli na to, že úrokové sazby hypoték se pohybují v rozmezí dvou až tří procent. Tyto časy ale skončily a dnes jsme v situaci, kdy roční hypoteční sazby dosahují kolem 4,5 až 4,7 %.

Vývoj úrokových sazeb od února 2021 do února 2022

Proč úrokové sazby u hypoték rostou?

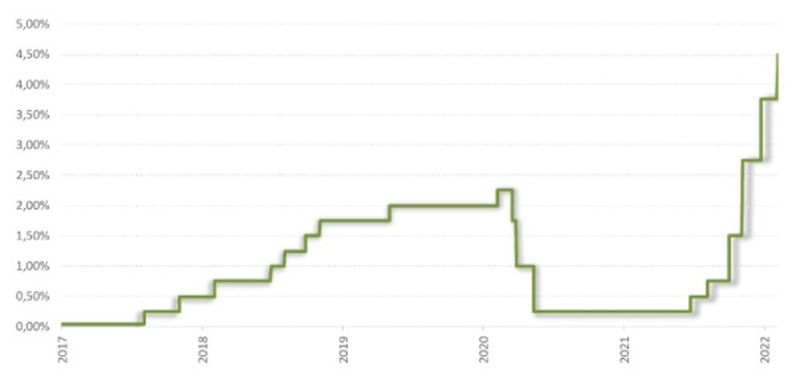

Důvodem růstu úrokových sazeb je zvyšování klíčových úrokových sazeb ze strany České národní banky (ČNB). Centrální banka se těmito zásahy snaží ovlivnit ekonomiku České republiky – zejména omezit nežádoucí růst inflace, která aktuálně překonává několikaletá maxima. Z pohledu hypotečních úvěrů je důležitá především tzv. čtrnáctidenní repo sazba. Ta se během osmi měsíců zvýšila z 0,5 % na současnou hodnotu 4,5 %.

Vývoj repo sazby od roku 2017 do začátku roku 2022

K poslednímu zvýšení o 0,75 procentního bodu došlo právě teď, v první polovině února. Nějakou dobu trvá, než se navýšení promítne do úrokových sazeb bank. Většina bank nyní bude reagovat během jednoho až dvou týdnů a sazby hypotečních úvěrů ještě navýší. Dá se předpokládat, že standardní vyhlašované úrokové sazby hypoték během února přesáhnou úroveň pěti procent.

Proč má repo sazba vliv na úrokové sazby hypotečních úvěrů?

Čtrnáctidenní repo sazba je úroková sazba stanovovaná Českou národní bankou. Zjednodušeně řečeno představuje maximální sazbu, za níž mohou banky u ČNB ukládat přebytečné finanční prostředky.

Jak z názvu vyplývá, repo sazba je čtrnáctidenní, tedy velmi krátkodobá. Oproti tomu úrokové sazby hypotečních úvěrů jsou zcela běžně uzavírány (fixovány) na dobu 5, 7, ale třeba i 10 let. Výše repo sazby proto nemá bezprostřední vazbu na hypoteční úvěry, přesto nastavuje na trhu úroveň úrokových sazeb, kterou banky víceméně následují.

Porovnání repo sazby a vyhlašované sazby od března 2017 do konce roku 2021

Vyhlašovaná sazbaVyhlašovaná sazba - modrá horní čára, Repo sazbaRepo sazba - spodní vybarvení

Cena zdrojů pro hypoteční úvěry se běžně odvozuje od ceny tzv. úrokových swapů (IRS – z anglického iInterest Rate Swap). Ty nejlépe popisují podmínky, za nichž banky mohou zajišťovat finanční zdroje na různě dlouhá období.

Dlouhodobé sazby hypoték jsou aktuálně levnější

Většinou platí, že krátkodobé sazby hypoték jsou nižší než dlouhodobé. Dlouhá doba fixace představuje pro banku větší rizika a nejistotu, jak se bude trh vyvíjet. Z toho důvodu za dlouhodobou fixaci vyžaduje vyšší úrokovou sazbu.

Dnes však dochází k opačné situaci – nejvyšší úrokové sazby se nabízí u kratších fixací a naopak výhodněji vychází úrokové sazby dlouhodobé. Jak je to možné? Panuje totiž přesvědčení, že v dohledné době se vysoké úrokové sazby u hypoték budou zase snižovat.

Nabízí se proto otázka, zda zvolit vyšší úrokovou sazbu fixovanou na 3 až 5 let, nebo zvolit nižší sazbu fixovanou na 7, 8 nebo třeba i 10 let. Jak k rozhodování přistoupit radí expert na hypotéky Davida Eima ze společnosti Gepard Finance: „V tomto ohledu je dobrá rada drahá. Úroková sazba není to jediné, co by klient měl brát do úvahy. Osobně se domnívám, že dlouhé fixace nyní nedávají smysl. Mé přesvědčení vychází z předpokladu, že sazby budou v dohledné době zase klesat a bylo by zbytečné zafixovat se s aktuálními vysokými sazbami na dlouhou dobu.“

Možnost splacení hypotéky během trvání fixace

Při rozhodování o délce fixace do hry vstupuje ještě jedna věc – mimořádná splátka hypotéky během trvání fixace úrokové sazby. Pokud se pro ni rozhodnete, má banka právo na úhradu tzv. účelně vynaložených nákladů. Jednoduše řečeno se jedná o náklady, které banka může vůči klientovi uplatnit v případě, kdy klient splatí úvěr během trvání doby fixace. Nicméně neexistuje shoda, o jak vysoké náklady se může jednat.

Podstata fixované úrokové sazby je argumentem pro to, aby banka měla nárok na úhradu nákladů, které kvůli fixaci úrokové sazby vynaložila. Na druhou stranu výklad České národní banky omezil tyto náklady prakticky výhradně na administrativní náklady, tedy řádově stokoruny.

Bohužel ohledně správnosti výkladu panují nejasnosti. Pokud by bylo jisté, že se zákon a jeho výklad nezmění, bylo by možné doporučit delší fixaci. Získali byste nejnižší úrokovou sazbu a jistotu na dlouhou dobu, že se sazba nezmění. A pokud by se předpoklady o vývoji hypotečního trhu naplnily a došlo k poklesu úrokových sazeb, mohli byste za minimálních nákladů hypotéku refinancovat a využít aktuálně platné nabídky.

Nicméně taková jistota neexistuje. Podmínky výkladu se změnit mohou a pokud by k tomu došlo, mohlo by se stát, že najednou zůstanete nechtěně vázáni v hypotéce fixované na dlouhou dobu.

Má smysl vzít si hypotéku za aktuálních podmínek?

Přestože jsme u hypotečních úvěrů byli zvyklí na mnohem nižší úroky, sazby kolem čtyř či pěti procent stále nejsou nic hrozného. Hypotéka slouží především jako nástroj k získání vlastního bydlení. Pokud jste se rozhodli „bydlet ve vlastním“ a našli jste vhodnou nemovitost, pak výše úrokové sazby hypotéky nehraje hlavní roli. To samozřejmě neznamená, že byste měli rezignovat na výhodnou sazbu v rámci aktuálních nabídek – s porovnáním bank vám pomůže kalkulačka hypoték.

Proč s koupí nemovitosti ani přes vyšší hypoteční sazby neotálet? V dlouhodobém horizontu to vypadá, že ceny nemovitostí budou zřejmě dále výrazně růst a omezí se jejich dostupnost. Hlavní otázkou tak bude, zda vůbec budete moct odpovídající nemovitost najít a získáte k dispozici dostatek prostředků na úhradu kupní ceny.

/f/124222/140x140/1abdd2c28f/vendula-flassig-vrablova.png)

/f/124222/1280x853/dea1334923/mataka-otec-dcera-stehovani.jpg)

/f/124222/1896x1201/e36205603c/cena-hypoteky.jpg)

/f/124222/1280x853/91af64dca8/penize-kalkulacka-dane.jpg)

/f/124222/1280x854/be356a2b21/nakup-pres-internet-par.jpg)

/f/124222/1280x843/097d8fb13a/jake-jsou-urokove-sazby-hypotek-drevena-procenta-a-baracek-na-stole.jpg)

/f/124222/800x533/7f17df7bbe/odhad_ceny_nemovitosti.jpg)

/f/124222/1000x666/fa81535ec1/predani-vanocnich-darku.jpg)

/f/124222/1000x524/a4dc64017a/platba_kreditni_kartou.jpg)

/f/124222/1280x853/8d103f44fc/kalkulacka-a-papiry-s-grafy.jpg)

/f/124222/1000x667/4a90b2c059/zena_s_ucty_pocita_na_kalkulacce.jpg)

/f/124222/1000x468/b87fe57735/muz_kalkulacka_dum.jpg)